- Самозанятые иностранцы: особенности договоров и уведомлений

- Иностранцы в РФ – не только наемные работники, но и самозанятые

- Обязательный налоговый контроль иностранцев-самозанятых

- Важность корректного оформления договоров с самозанятыми иностранцами

- Особенности валютного контроля при работе с самозанятыми иностранцами

В настоящей статье речь пойдет о самозанятых иностранцах, и о том, как они могут работать в Российской Федерации. Самозанятые работники – это лица, занимающиеся предпринимательской деятельностью, не имеющие наемных сотрудников и не образующие юридического лица.

Как только иностранцы сотрудничают с российскими работодателями, у них обязательно должен быть заключен договор, который определит права и обязанности обеих сторон. Однако, когда иностранец работает самозанятым, его деятельность не регулируется трудовым договором, как это принято в отношении наемных работников.

Имея статус самозанятого иностранца, необходимо также уведомить налоговые органы о своей деятельности. Это требуется для определения налоговой базы и последующего расчета налога на доходы. Важно помнить, что налоги должны быть уплачены в срок и в полном объеме, чтобы избежать последующих штрафов и проблем с налоговой инспекцией.

Самозанятые иностранцы также обязаны соблюдать валютный контроль, иначе они могут столкнуться с неприятными последствиями. Это означает, что любые операции с иностранной валютой должны быть проведены в соответствии с законодательством РФ, в том числе прием платежей и переводов.

Работа на самозанятых иностранцев накладывает свои особенности и требует соблюдения определенных правил. Учитывая все вышеперечисленные факторы, самозанятые иностранцы способны вести свой бизнес в России легально и успешно.

Самозанятые иностранцы: особенности договоров и уведомлений

На самом деле, иностранцы в РФ могут работать не только наемными сотрудниками, но и самозанятыми. В отличие от наемных работников, самозанятые – это те, кто работает не на ставку, а сотрудничает оказании услуг или выполнении работ. Однако, для иностранцев это может быть гораздо сложнее, чем для граждан РФ.

Определение самозанятых иностранцев возможно только через учетной записи в специальной программе, которую разработал ФНС РФ. Здесь необходимо указать свои персональные данные, паспортные данные и данные об иностранной гражданской связи. Если вы являетесь иностранцем и хотите зарегистрироваться как самозанятый, вам необходимо получить ID-номер.

Для иностранцев, желающих работать в РФ, советуется ознакомиться с налоговыми правилами и узнать о правилах декларирования доходов внутренних контрагентов на сайте ФНС РФ. Там вы можете ознакомиться с условиями самозанятых иностранцев, а также с правилами составления договоров и отправки уведомлений.

Правила составления договоров с иностранными самозанятыми работниками могут отличаться от договоров, заключенных с российскими гражданами. Некоторые требования и правила могут быть более жесткими, поэтому необходимо быть внимательным при оформлении контракта. Важно учесть особенности, связанные с наличием у иностранцев видов на жительство и рабочих разрешений в РФ.

Уведомления, которые условные самозанятые и иностранцы обязаны отправлять, подразделяются на два типа:

- Уведомление при прекращении деятельности самозанятых и иностранцев.

- Уведомление о перемещении самозанятых и иностранцев в другую территорию РФ или за ее пределы.

Уведомление при прекращении деятельности необходимо отправлять в течение 5 календарных дней после фактического прекращения деятельности. В уведомлении необходимо указать ОГРНИП действующего информационного ресурса.

Уведомление о перемещении должно быть отправлено в течение 5 календарных дней после перемещения самозанятых и иностранцев в другую территорию РФ или за ее пределы. В уведомлении необходимо указать новый адрес места работы или пребывания самозанятых и иностранцев.

| Аспект | Договор с наемными сотрудниками | Договор с самозанятыми иностранцами |

|---|---|---|

| Режим работы | Определенный, четко фиксированный | Гибкий, договоренный с каждым клиентом индивидуально |

| Система оплаты | Оклад + премии + социальные пакеты | Получение оплаты за каждую выполненную работу |

| Оформление в органах | Необходимые документы и уведомления | ИД-номер и уведомления о деятельности |

| Уровень налогообложения | Высокий, стандартный | Низкий, упрощенный |

| Контроль со стороны работодателя | Высокий, строгое следование трудовым правилам | Низкий, больше свободы в выполнении работ |

Итак, работа самозанятых иностранцев в РФ имеет свои особенности и требует более внимательного отношения как со стороны работника, так и со стороны работодателя. Однако, если соблюдать все правила и требования, самозанятые иностранцы имеют возможность сотрудничать с российскими клиентами и развивать свой бизнес в РФ.

Иностранцы в РФ – не только наемные работники, но и самозанятые

В этой статье мы рассмотрим тему о том, что иностранцы в РФ могут быть не только наемными работниками, но и самозанятыми.

Самозанятые иностранцы имеют возможность работать в России не по трудовому договору, а по договору гражданско-правовой природы. Это открывает им новые возможности для сотрудничества с разными организациями и предпринимателями.

Но как иностранцами стать самозанятыми в РФ? Для этого они должны зарегистрироваться в налоговой службе и получить статус самозанятого. При этом необходимо заплатить налог с дохода, который составляет определенный процент от полученного заработка.

Иностранцы, работающие в России как самозанятые, могут предоставлять различные услуги населению и организациям. Такими услугами могут быть, например, фриланс услуги, консультационные услуги, предоставление информации и т.д.

Важно отметить, что самозанятые иностранцы обязаны следовать законодательству РФ в сфере налогообложения и валютного контроля. Они должны регулярно отчитываться перед налоговыми органами и соблюдать все требования, установленные в этой области.

Таким образом, иностранцы в РФ могут быть не только наемными работниками, но и самозанятыми. В статье мы рассмотрели, как иностранцами стать самозанятыми в РФ, а также описали ряд обязательных требований и правил, соблюдение которых необходимо для успешной деятельности в этой сфере.

Обязательный налоговый контроль иностранцев-самозанятых

Иностранцы, которые занимаются самозанятой деятельностью в Российской Федерации, также подлежат обязательному налоговому контролю. Налоговые органы ведут мониторинг деятельности этих лиц с целью обеспечения соблюдения налогового законодательства и предотвращения возможных нарушений.

Однако, важно отметить, что сотрудничать с иностранцами-самозанятыми необходимо также в том случае, если они имеют наемных работников. В такой ситуации они обязаны выполнять все требования, установленные законодательством РФ в отношении работодателей.

Иностранцы-самозанятые не только платят налоги, но и могут получать различные льготы и преференции. Важно внимательно и осознанно относиться к налогообложению и соблюдать все правила и требования, предъявляемые к самозанятым лицам в России.

Обязательный налоговый контроль включает в себя следующие основные моменты:

- Идентификация иностранцев-самозанятых;

- Регистрация в качестве самозанятого;

- Ежеквартальное предоставление отчетности о доходах и уплате налогов;

- Ведение учета всех операций с доходами и расходами;

- Соблюдение всех требований, предъявляемых к налогооблагаемой базе и ставкам налогов;

- Взаимодействие с налоговыми органами по различным вопросам, связанным с налогообложением.

Иностранцы-самозанятые также должны быть в курсе всех изменений и новаций в налоговом законодательстве, связанных с их деятельностью. Правовая ответственность за нарушение правил налогообложения может быть довольно серьезной.

В целом, обязательный налоговый контроль иностранцев-самозанятых имеет целью обеспечение честной и прозрачной деятельности этих лиц в России и предотвращение налоговых махинаций. Правильное соблюдение налогового законодательства является основой для успешного ведения бизнеса и эффективной работы самозанятых иностранцев.

Важность корректного оформления договоров с самозанятыми иностранцами

С самого момента введения в России статуса самозанятых, российские предприниматели начали активно сотрудничать с иностранными работниками.

Как известно, самозанятые в РФ — это лица, занимающиеся предпринимательской деятельностью без образования юридического лица. Они самостоятельно организуют свою работу, пользуясь своими ресурсами и гибкий подход в выборе формы работы. В этой статье фокус будет на работе с иностранцами в качестве самозанятых.

Сотрудничество с самозанятыми иностранцами становится все более популярным в России, поскольку оно предоставляет компаниям возможность привлечения высококвалифицированных специалистов из-за рубежа. Однако, при работе с иностранцами необходимо соблюдать некоторые правила и требования, чтобы избежать нарушений закона.

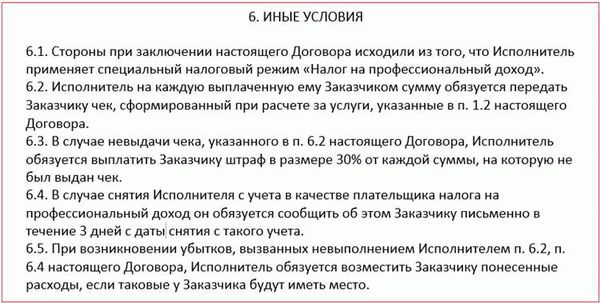

Во-первых, необходимо заключать договоры с самозанятыми иностранцами, которые должны быть корректно оформлены и содержать все необходимые условия и права иностранного работника. Договор должен быть составлен на русском языке и переведен на язык иностранца, с обязательной легализацией перевода.

Во-вторых, в договоре должно быть указано, что иностранный работник самостоятельно несет ответственность перед налоговыми органами РФ за уплату всех необходимых налогов и сборов по доходам, полученным от самозанятости в России. Информацию о заработной плате иностранного самозанятого необходимо вносить в отчетность по налогу на доходы физических лиц.

Также, важно учитывать, что самозанятые иностранцы не имеют права на получение пенсии, пособий по временной нетрудоспособности или в случае безработицы. Поэтому в договоре следует явно прописать, что иностранный работник осознает и соглашается с вышеуказанными ограничениями.

Наличие корректно оформленных договоров с самозанятыми иностранцами является не только необходимостью, но и гарантией законности сотрудничества. Это поможет избежать штрафных санкций и проблем при проверках со стороны налоговой и других контролирующих органов.

Таким образом, при работе с самозанятыми иностранцами важно уделить особое внимание корректному оформлению договоров. Это гарантирует соблюдение законодательства, защиту интересов обеих сторон и успешное ведение деятельности в рамках доступной формы работы.

Особенности валютного контроля при работе с самозанятыми иностранцами

Работники со всего мира сотрудничают с российскими компаниями как наемные работники или самозанятые.

В этой статье мы рассмотрим особенности валютного контроля при работе с иностранцами, занятыми в Российской Федерации как самозанятые.

Иностранцы могут быть самозанятыми в России по различным причинам, связанным с их специализацией и потребностями рынка. Они могут быть консультантами, фрилансерами, исполнителями заказов в различных областях.

В соответствии с российским законодательством самозанятые иностранцы также обязаны подчиняться валютному законодательству Российской Федерации. Это означает, что они обязаны соблюдать все требования, касающиеся валютного контроля и отчетности.

Работники, занимающиеся самозанятостью, должны вести учет всех своих операций с иностранными контрагентами. Они должны обеспечить своевременную и точную отчетность о проводимых операциях в валюте РФ.

Валютный контроль включает в себя не только осуществление операций в российских рублях, но и конвертацию иностранной валюты в рубли на территории РФ.

Иностранцы, работающие как самозанятые, должны иметь специальные банковские счета для проведения операций в российских рублях и ведения отчетности в соответствии с требованиями российского законодательства.

При проведении операций с иностранной валютой работники должны учитывать курс валюты и следовать установленным правилам валютного регулирования. Они обязаны сдавать отчетность в установленные сроки и предоставлять соответствующую документацию о проводимых операциях.

Особенности валютного контроля при работе с самозанятыми иностранцами включают также соблюдение требований, связанных с защитой персональных данных и конфиденциальной информации клиентов.

В случае невыполнения требований валютного контроля, работники могут быть подвергнуты административной или уголовной ответственности.

В заключение, особенности валютного контроля при работе с самозанятыми иностранцами требуют от работников соблюдения всех требований российского законодательства в области валютного контроля и отчетности.