- Как получить имущественный налоговый вычет при приобретении земельного участка и строительстве дома для совместного проживания

- Правила и рекомендации

- Распределение выплат между супругами

- Получение денег

- Необходимые документы

- Кто может получить налоговый вычет?

- Особенности получения вычета по процентам за ипотеку при совместной собственности и долевой

- Как правильно заполнить налоговую декларацию для получения вычета?

При приобретении земельного участка и строительстве дома для совместного проживания супругами возникает вопрос о возможности получения имущественного налогового вычета. Какие правила и особенности применяются в этом случае, и как правильно заполнить документы для получения вычета?

Во-первых, необходимо определиться с формой владения недвижимостью: будет ли она принадлежать на общих основаниях супругам или одному из них. Если недвижимость приобретается на общую сумму денег, то она становится совместной собственностью. Если деньги на приобретение недвижимости были взяты в ипотеку, то недвижимость может быть принадлежащей одному супругу в счет его доли в ипотеке, а другая доля — супругу как его личное имущество.

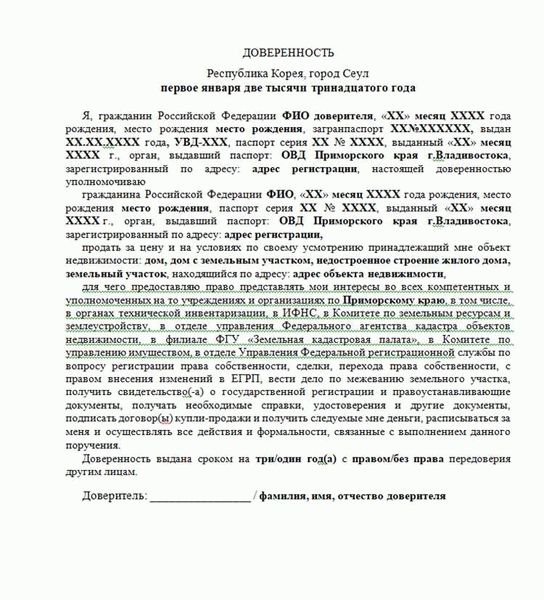

Для получения налогового вычета обычно требуются ряд документов, включая договор купли-продажи или долевого участия, документы, подтверждающие оплату и платежеспособность, а также справки о доходах и декларации по налогам.

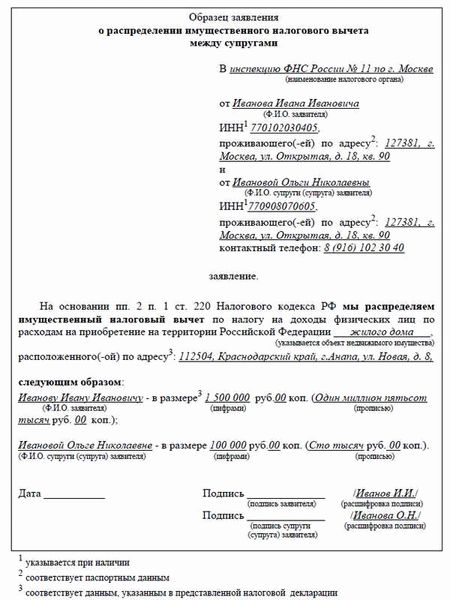

Интересным вопросом является распределение налогового вычета между супругами. В зависимости от того, кто выплачивает ипотеку, кто имеет больший доход или кто будет заполнять декларацию по налогам, вычет может быть распределен различными способами.

Важно отметить, что получение имущественного налогового вычета при приобретении земельного участка и строительстве дома для совместного проживания — это сложный процесс, который может потребовать дополнительной консультации специалиста. Каждая ситуация имеет свои особенности, и не всегда возможно получить максимальный вычет. Поэтому перед началом процесса необходимо тщательно изучить правила и рекомендации, чтобы получить наибольшую выгоду от налоговой ситуации.

Как получить имущественный налоговый вычет при приобретении земельного участка и строительстве дома для совместного проживания

Имущественный налоговый вычет — это возможность снизить сумму налога, который должен быть уплачен гражданином, путем учёта определенных расходов на приобретение имущества. В данной статье мы рассмотрим, как получить имущественный налоговый вычет при приобретении земельного участка и строительстве дома для совместного проживания.

Для получения имущественного налогового вычета необходимо правильно заполнить налоговую декларацию и предоставить определенные документы. В случае приобретения земельного участка и строительства дома для совместного проживания супругами, особенности получения вычета между ними могут быть следующими:

- Для получения имущественного налогового вычета по расходам на приобретение земельного участка и строительство дома, оба супруга должны быть зарегистрированы в качестве собственников данного имущества.

- При распределении процентов по ипотечной ссуде на приобретение земельного участка и строительство дома, супруги могут самостоятельно определить доли собственности и проценты, которые они готовы выплатить.

- Для получения имущественного налогового вычета оба супруга должны быть зарегистрированы в качестве налогоплательщиков и заполнить налоговую декларацию, в которой указываются расходы на приобретение и строительство объекта недвижимости.

- Документы, потребуются для получения имущественного налогового вычета, включают в себя: договор купли-продажи земельного участка, договор на строительство дома, документы, подтверждающие произведенные расходы (чеки, счета, сметы), а также свидетельство о регистрации права собственности.

- При подаче налоговой декларации, необходимо правильно указать сумму расходов, которая подлежит вычету, и следовать требованиям налогового законодательства.

Однако, следует отметить, что правила и процедура получения имущественного налогового вычета могут различаться в зависимости от законодательства каждой страны или региона. Поэтому перед получением вычета рекомендуется ознакомиться с актуальными налоговыми правилами и обратиться к специалисту, который поможет заполнить налоговую декларацию и предоставить необходимые документы.

Правила и рекомендации

- Кто может получить имущественный налоговый вычет?

Имущественный налоговый вычет может получить любое физическое лицо, которое является собственником доли в совместной собственности или имеет долевую долю в праве общей собственности на земельный участок и дом, предназначенный для совместной проживания. - Какие документы потребуются для получения налогового вычета?

Для получения налогового вычета потребуются следующие документы:

- Заявление на получение налогового вычета;

- Копия договора купли-продажи или свидетельства о праве собственности;

- Справка о размере и стоимости проводимых работ;

- Копия документов, подтверждающих расходы на строительство или реконструкцию объекта недвижимости;

- Другие документы, которые могут быть требованы налоговой инспекцией.

- Как правильно заполнить декларацию для получения налогового вычета?

Для правильного заполнения декларации следует:

- Указать суммы денежных средств, потраченных на приобретение земельного участка и строительство дома;

- Указать размер налогового вычета, который можно получить в соответствии с применяемыми процентами налогообложения в данном году;

- Приложить к декларации все необходимые документы, подтверждающие расходы и право собственности.

- Как распределить налоговый вычет между совладельцами?

Распределение налогового вычета между совладельцами дома может производиться по соглашению сторон. Рекомендуется закрепить данное распределение в письменной форме, для исключения возможных конфликтов в будущем. - Какие особенности имеет получение налогового вычета при покупке жилья в ипотеку?

При получении жилья в ипотеку возможность получения налогового вычета остается, но необходимо учитывать следующие особенности:

- Налоговый вычет может быть получен только на сумму, уплаченную за жилье, но не на сумму займа;

- Сумма налогового вычета зависит от ставки, которая установлена налоговым законодательством;

- Заявление на получение налогового вычета должно быть подано в налоговую инспекцию в течение определенного срока после получения кредита.

- Можно ли получить налоговый вычет на долю в долевой собственности?

Возможность получения налогового вычета на долю в долевой собственности может зависеть от договоренностей между собственниками. Если собственники договорились о распределении налогового вычета, то это возможно. - Какие документы может потребовать налоговая инспекция при проверке налогового вычета на приобретение земельного участка и строительство дома?

При проверке налогового вычета на приобретение земельного участка и строительство дома налоговая инспекция может потребовать следующие документы:

- Договор купли-продажи или свидетельство о праве собственности;

- Смету расходов;

- Договор на реконструкцию или строительство;

- Расчет стоимости работ и затрат;

- Другие документы, подтверждающие право на получение налогового вычета.

Распределение выплат между супругами

При получении имущественного налогового вычета за приобретение земельного участка и строительство дома для совместного проживания возникает вопрос о том, как правильно распределить выплаты между супругами.

Для начала, чтобы получить вычет, необходимо заполнить налоговую декларацию и предоставить все необходимые документы, подтверждающие право на вычет. Такие документы могут включать договор купли-продажи земельного участка, договор на строительство дома, копии платежных документов и другие.

Затем, возникает вопрос о том, какие возможности есть для распределения или использования долевого вычета между супругами.

- Если документы на приобретение земельного участка и строительство дома оформлены на обоих супругов, то вычет можно распределить между ними по согласованию.

- Если документы оформлены только на одного из супругов, то налоговый вычет может быть получен только этим супругом.

Важно учитывать, что для получения вычета на покупку земельного участка или ипотеку могут потребоваться различные документы и наличие определенного процента собственности на данный объект.

Также стоит отметить, что особенности распределения вычета между супругами могут быть зависимы от законодательства и правил декларации в конкретной стране или регионе.

В итоге, при распределении выплат по вычету между супругами требуется учитывать договоренности и согласования между ними, а также особенности законодательства и правил декларации. Однако, кто будет получать деньги за вычет — решается супругами совместно.

Получение денег

При получении имущественного налогового вычета при приобретении земельного участка и строительстве дома для совместного проживания возникает вопрос: Как получить деньги?

Для получения налогового вычета на совместное имущество можно заполнить декларацию по налогу на доходы физических лиц (Форма 3-НДФЛ) и представить ее в налоговую инспекцию по месту жительства. В декларации следует указать все сведения о приобретенном земельном участке и строительстве дома, а также указать долевую собственность между супругами.

Для получения налогового вычета потребуются следующие документы:

- Договор купли-продажи земельного участка.

- Договор долевого строительства.

- Документы, подтверждающие оплату затрат на приобретение земельного участка и строительство дома.

- Свидетельство о регистрации права собственности на земельный участок и дом.

- Документы, подтверждающие совместную собственность супругов.

После заполнения декларации и предоставления необходимых документов налоговая инспекция производит расчет налогового вычета и выплачивает деньги на указанный в декларации банковский счет.

Особенности получения налогового вычета:

- Вычет может быть получен только один раз при приобретении земельного участка и один раз при строительстве дома.

- Сумма налогового вычета составляет не более 13% от затрат на приобретение земельного участка и строительство дома.

- Кто может получить вычет? Право на налоговый вычет имеют граждане, являющиеся собственниками или долевыми собственниками земельного участка и дома, для совместного проживания супругами.

- Деньги, полученные в результате налогового вычета, лучше распределить между супругами поровну, чтобы избежать дальнейших проблем при разделе имущества.

Таким образом, чтобы правильно получить деньги на имущественный налоговый вычет при приобретении земельного участка и строительстве дома, необходимо заполнить декларацию, предоставить необходимые документы и следовать указанным особенностям.

Необходимые документы

Для получения имущественного налогового вычета при приобретении земельного участка и строительстве дома для совместного проживания супругами, необходимо предоставить определенный набор документов. Какие именно документы потребуются в вашем случае, зависит от особенностей вычета и правил налогового законодательства.

Документы, которые могут потребоваться для получения налогового вычета по ипотеке или долевой собственности:

- Договор купли-продажи земельного участка и договор строительства дома;

- Свидетельства о праве собственности на земельный участок;

- Свидетельство о заключении брачного договора (если есть);

- Документы, подтверждающие проценты по ипотечному кредиту или долю в долевой собственности;

- Справка из банка о полученных средствах и выплатах по ипотеке;

- Заявление на получение налогового вычета;

- Декларация по налогу на доходы физических лиц.

Кто может получить вычет? Владельцы земельного участка и дома для совместного проживания супругами могут получить имущественный налоговый вычет, если они являются собственниками объекта недвижимости и планируют проживать в нем на постоянной основе. Проценты по ипотеке или долевой собственности могут быть распределены между супругами по соглашению.

Как правильно заполнить декларацию и документы для получения налоговой льготы? При заполнении декларации налогоплательщик должен указать сумму процентов по ипотеке или долевой собственности, а также распределить эту сумму между супругами в соответствии с их долей в собственности. Необходимо также приложить все необходимые документы к декларации или предоставить их в налоговую службу отдельно.

Можно ли получить налоговый вычет, если кредит был получен на другого человека? Да, в некоторых случаях можно получить налоговый вычет, если проценты по ипотеке или долевой собственности были выплачены не владельцем объекта недвижимости, а другим лицом. Однако это требует наличия определенных условий и документального подтверждения таких платежей.

Кто может получить налоговый вычет?

Для получения имущественного налогового вычета при приобретении земельного участка и строительстве дома для совместного проживания есть ряд условий, которые необходимо учесть. Во-первых, право на получение вычета имеют только граждане Российской Федерации. Им лично или совместно с супругами необходимо быть собственниками или дольщиками земельного участка и строящегося на нем жилого дома.

Для того чтобы получить налоговый вычет, нужно предоставить ряд документов:

- Заявление на получение налогового вычета.

- Нотариально заверенную копию документа о праве собственности на земельный участок и дом.

- Копию договора о строительстве или долевом участии в строительстве.

- Копию документа, подтверждающего оплату земельного налога и налога на имущество.

- Расчетный лист из банка о фактически внесенных денежных средствах на строительство или покупку жилого помещения.

Кроме того, для расчета суммы налогового вычета потребуются следующие данные:

- Стоимость источника финансирования (свои собственные деньги или кредит).

- Процентная ставка по кредиту.

- Срок выплаты кредита.

- Процентная ставка по вкладу (если использовалось долевое строительство).

- Сумма полученного налогового вычета в предыдущих годах.

Особенности получения налогового вычета для совместной собственности супругов заключаются в необходимости правильно распределить проценты налогового вычета в налоговую декларацию каждого из супругов. Для этого необходимо заполнить соответствующие графы и указать процентное соотношение долей собственности каждого супруга.

Также стоит учесть, что имущественный налоговый вычет можно получить только один раз за все время владения жильем. Если уже получали налоговый вычет при покупке квартиры или по ипотеке, то получить второй налоговый вычет при строительстве дома будет невозможно.

В целом, процедура получения налогового вычета при приобретении земельного участка и строительстве дома требует внимательного подхода к заполнению налоговой декларации и соблюдения всех правил и требований. Собрав и предоставив все необходимые документы, а также правильно указав процентное соотношение долей собственности, можно получить значительный налоговый вычет.

Особенности получения вычета по процентам за ипотеку при совместной собственности и долевой

Один из способов получить имущественный налоговый вычет при приобретении земельного участка и строительстве дома для совместного проживания — это использование ипотеки. При этом имеются некоторые особенности получения вычета по процентам за ипотеку в случае совместной собственности и долевого участия.

Перед тем, как рассматривать правила получения вычета, необходимо ответить на следующие вопросы: какие документы потребуются для получения вычета, как правильно заполнить налоговую декларацию и кому именно будет принадлежать вычет.

Для получения вычета по процентам за ипотеку при совместной собственности или долевом участии необходимо выполнить следующие шаги:

- Убедиться, что вы имеете право на получение вычета. В соответствии с законодательством налоговый вычет можно получить, если у вас есть договор ипотечного кредита, а также вы являетесь собственником доли в строящемся объекте.

- Определить, какие из супругов будут подавать декларацию на получение вычета и как вычет будет распределен между супругами. При этом необходимо помнить, что максимальная сумма вычета составляет 2 миллиона рублей в год.

- Собрать необходимые документы. Для получения вычета по процентам за ипотеку вам потребуются: копия договора ипотеки с указанием процентной ставки, свидетельство о регистрации права на долю в строящемся объекте недвижимости, расчет комиссии по ипотеке и другие документы, подтверждающие размер выплат и процентов по ипотеке.

- Заполнить налоговую декларацию. В декларации необходимо указать сумму процентов, которую вы хотите использовать для получения налогового вычета.

После выполнения всех этих шагов и подачи налоговой декларации на получение вычета по процентам за ипотеку, вы будете иметь возможность снизить сумму налоговых выплат на сумму процентов, указанных в декларации.

Важно помнить, что получение вычета по процентам за ипотеку при совместной собственности и долевом участии вызывает некоторые специфические вопросы, которые могут потребовать консультации специалиста или изучения налогового законодательства внимательнее.

Как правильно заполнить налоговую декларацию для получения вычета?

Для получения имущественного налогового вычета по программе «Декларация» при приобретении земельного участка и строительстве дома для совместного проживания супругами, необходимо правильно заполнить налоговую декларацию и предоставить соответствующие документы.

Вот особенности заполнения налоговой декларации для получения вычета:

- Сначала необходимо указать информацию о самом налоговом вычете в разделе декларации, который отражает расходы на приобретение и строительство объектов недвижимости.

- Далее следует указать данные о супругах (если вы совместно проживаете и строите дом). Указать фамилии, имена и отчества каждого супруга.

- Также необходимо указать данные о приобретенном земельном участке и строящемся доме. Указать площадь участка, его стоимость, а также суммы, потраченные на строительство дома.

- Заполнить раздел декларации, который отражает информацию о полученных налоговых вычетах и их распределении между супругами.

- Указать информацию о возможном получении ипотеки на строительство дома. Если вы планируете использовать ипотеку, укажите сумму и проценты выплат, а также информацию о банке, выдавшем кредит.

- Проверьте итоговую сумму налогового вычета. Обратите внимание на то, что сумма вычета может быть ограничена, и распределение между супругами может быть разным в зависимости от их доходов.

Таким образом, для правильного заполнения налоговой декларации для получения имущественного налогового вычета по программе «Декларация» при приобретении земельного участка и строительстве дома для совместного проживания супругами, необходимо предоставить все необходимые документы, указать информацию о приобретенных объектах недвижимости и их стоимости, а также о возможном получении ипотеки. Важно учитывать особенности распределения налогового вычета между супругами и ограничения, которые могут потребоваться в данном случае.